充分な技術実証前の核融合ベンチャーに投資が集まるのはなぜ?投資回収までの考え方を紹介

この記事では、近年活発な核融合ベンチャーへの投資について、発電実証も未段階の技術になぜ高額投資が行われるのか、その理由を紹介します。

10年ほど前まで、核融合発電の商用化は2050年頃と言われていました。これは、核融合発電という数兆円の予算規模の技術実証を、各国政府あるいは国際プロジェクト主導で行った場合の予測でした。

しかしこの数年の間に、核融合発電を個社主導で目指すベンチャー企業や、核融合炉周辺機器の開発を行う企業が現れました。その数は増加し、2022年時点では世界で30社以上(特に欧米)にも及んでいます。それらの企業は、2030年代にも核融合発電の商用化を目指しており、もしそれが実現すれば政府主導のスケジュールを大幅に塗り替えることになります。また、個社ごとに状況は異なりますが、数百億円・数千億円規模の投資を受けている企業も存在します。

ただ気になるのは、このような核融合ベンチャーがどうして多額の投資を受けることができるのか。技術実証が不十分な技術領域に対して、どのような判断で投資を敢行するのか。これについて、以下の参考文献を基に、なるべく要点に絞って解説したいと思います。

この記事で参考にする、核融合ベンチャー投資関連の論文紹介

まず、この記事を執筆するに当たり、参考にさせて頂いた論文を紹介します。

核融合に投資する「ベンチャーキャピタル(VC)」とは?

核融合投資の話の前に、「ベンチャーキャピタル(VC)」という言葉を覚えておきましょう。

ベンチャーキャピタル(Venture Capital、VC)とは、将来的に高い成長が見込まれる未上場企業に投資を実行する会社を指します。 未上場のスタートアップ企業やベンチャー企業は、事業実績が乏しく、銀行からの資金調達が難しい場合があるため、ベンチャーキャピタルは、そうした新興企業に対して資金を提供します。

そのため、ベンチャーキャピタルは、核融合ベンチャーに対しての投資元にもなり得ますし、実際に投資をしています。

ベンチャーキャピタルの投資による設けのからくり

ベンチャーキャピタルの投資目的は、投資した「未」上場企業が上場した際や、他の企業に買収される際に保有していた株を売却し、株式売却益を得ることです。

そのために投資した企業に対して資金提供や、それだけでなく経営助言、役員派遣なども行い、企業価値を高めます。

つまり、核融合ベンチャーが、独自の核融合事業を進展させ企業価値を高められれば、ベンチャーキャピタルは株を売って儲けることができるのです。

それは、1~2年先ではなく、核融合のように開発に時間を要する技術分野であれば、10年以上先に利益を回収する計画で投資を進めることもあります。

ベンチャーキャピタルの資金の出処

ベンチャーキャピタルが出資するとき、その資金は機関投資家:年金基金、大学基金、保険会社などから集められます。核融合ベンチャーに投資するときも、例外ではないと思われます。

有名核融合ベンチャーの実際の投資受取額を紹介

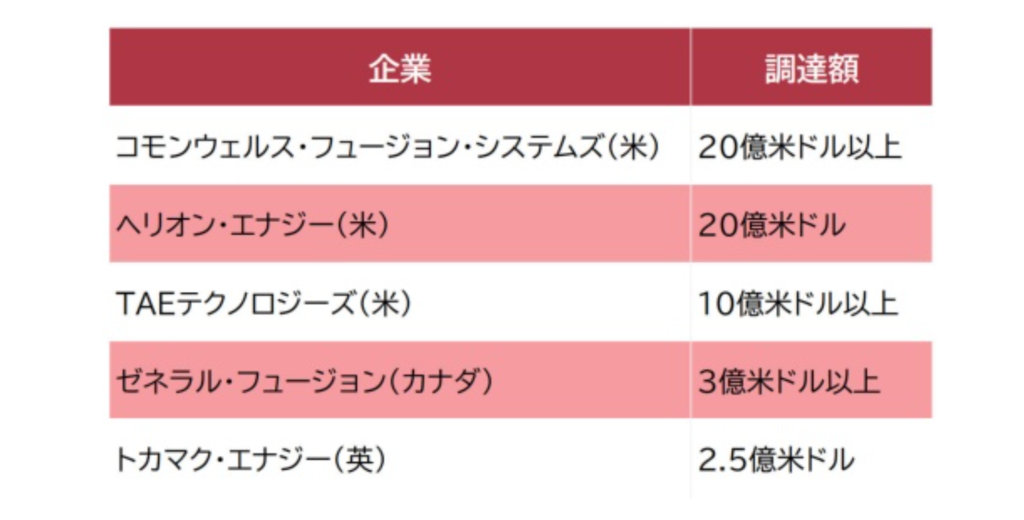

世界の核融合ベンチャー企業と、その中でも、投資によって受け取った額が大きい企業を紹介します。以下の図のように、30以上の核融合ベンチャーが世界には既に存在しています。また、受け取った投資額が大きい上位核融合ベンチャー企業「コモンウェルス・フュージョン・システムズ」では、20億米ドル以上、つまり約2600億円以上という莫大な額の投資を受けていることがわかります。

核融合ベンチャーの企業価値の判断方法

さて、核融合ベンチャーが受け取った出資額は、上記のように一般の感覚からすると巨額に見えます。果たして、これらの額は妥当なのか。その判断方法について少し解説します。

核融合ベンチャーへの妥当な投資額の検討用計算式

ベンチャーキャピタルによる「妥当な出資額」は、そのままベンチャーの「企業価値」に準じます。そして、企業価値については基本的には次の★式の考え方で評価を行います。(核融合に限らず。)

[ ★ 現時点でのその企業の価値 ≒ 妥当な出資額

= ①将来の産業の規模 ÷ ②(1+企業価値の1年毎の上昇率)N × ③諸々の係数 ]

ここで、Nは株を売り払うまでの年数です。

妥当な投資額を計算するときの考え方

上記で紹介した★式の中身を見ると、投資額を検討するときにベンチャーキャピタルは次の✅のように考えていることがわかります。

- 現時点でのその企業の価値が分かれば、それと同レベルの額を出資することが妥当である。

- 「①将来の産業規模」が、出資額を決定する上で重要なファクターとなっている。

- ②( 1+企業価値の1年毎の上昇率※ )N を計算式に入れることで、「将来成長したのその企業」の予測企業価値を割り戻して「現在の企業」に関する企業価値を計算している。

※ 例えば、企業価値の伸びが毎年5%と予測する場合は、0.05

将来の核融合産業規模を予測する方法

さて、1つ前の章の★式では、「①将来の産業規模」が投資額を決定する上で重要なファクターとなっている、と説明しました。これは、核融合産業、そして核融合ベンチャーに対しても考え方は同じです。では、核融合産業の将来の規模は、どのように予測されるでしょうか。

この記事の冒頭で紹介した論文では、次のように推定されています。

核融合発電のグローバル産業規模と、核融合ベンチャーの産業規模

現在の電力市場からの推定で、将来(2040-50 年頃)400-500 兆円であり、内核融合比率を3 割と仮定すると、120 兆円程度であろう。実際には、核融合ベンチャーの付加価値は、ロイヤルティ相当と思われるので、ロイヤルティ一般値の5 %を適用すると、実質的な対象市場・産業規模は、120兆円×0.05 = 6兆円となる。 (…原文ママ)

このような推定によって、将来の電力市場から逆算しているのです。

ここで、「ロイヤルティ」(と書かれているが、厳密には「ロイヤリティ」ではないかと筆者は考えるのですが)とは、特許や著作権・商標、ブランドや会社名の使用料などを利用する際に、権利所有者に使用する側が支払う対価です。

参考 電気自動車市場と宇宙産業規模/業界トップ企業の企業価値について

なお、参考までに、この論文では電気自動車市場と宇宙産業市場の規模について、それぞれの領域のトップ企業であるテスラ(Tesla)社とスペースエックス(SpaceX)社の企業価値との比較がなされています。

- 電気自動車産業の場合、将来産業規模(世界)が約80兆円 ⇔ テスラ社の時価総額が80~100 兆円

- 宇宙産業の場合、将来産業規模が90 兆円 ⇔ SpaceXの時価総額が現在1270 億ドル≒17 兆円、公開時は30-50兆円と評価されている

このように、既に業界トップ企業であれば、将来産業規模と企業価値が近い値になっています。ベンチャーキャピタルが核融合ベンチャーに投資する場合も、数年~十数年後に核融合業界の上位企業となることを想定して、企業の価値が将来産業規模に

投資額検討★式の③係数に含まれる要素は…投資の結果利益が得られるか

先述の出資額を検討する★の式では、「③諸々の係数」について紹介していませんでした。この「③諸々の係数」の値について、どのような要素が元に決定していくか、一部を簡単に紹介します。

まず、核融合事業の成功確率の要素が含まれます。世の中に存在する核融合ベンチャーすべてが核融合商用化に成功するわけではないでしょう。そのため、「何社のうち1社ほどが成功しそうだろう。」という予測確率も、出資額検討に関連させます。

また、出資する企業の価値が、数年後何倍になっているかという予測・期待値も、計算式の中で使われます。

他にも幾つかの要素がありますが、この係数に主に関連するのは、「投資の結果どのくらい儲けられそうか。どのくらい利益がでそうか。」といった期待や予測の要素なのです。

現実の核融合ベンチャーへの投資額妥当性は?

ここまでで、核融合ベンチャーに対する投資額を決定していくために使う式★について、少しでも理解してもらえたかと思います。では、実際の核融合ベンチャーが受け取った投資額の情報から、★式による計算が妥当かどうかを確認してみます。

コモンウェルス・フュージョン・システムズを例に

先ほど、核融合ベンチャーでも投資受取額トップの企業「コモンウェルス・フュージョン・システムズ」は、20億米ドル以上(2600億円以上)の投資を受けていると図で紹介しました。一方、核融合ベンチャーの実質的な対象市場・産業規模は、6兆円(ロイヤルティ相当)となると説明がありました。これらの情報から、コモンウェルス・フュージョン・システムズが現在投資を受けている額2600億円は、市場規模6兆円に対しておよそ20分の1程度であることがわかります。

例えば、コモンウェルス・フュージョン・システムズの企業価値を2600億円とおいて、これが毎年1.2倍になる(=★式において「企業価値の1年毎の上昇率」が20%)と予測し、10年間価値の上昇が続くとします。すると、この企業の価値は10年後、1.210倍=約6.2倍の約1.6兆円という企業価値になります。

この1.6兆円は、先ほどの将来核融合ベンチャー市場規模6兆円の約4分の1に相当。この企業が核融合ベンチャーの中でもトップ企業で存在し続ければ、市場の約4分の1を席巻する価値があっても違和感はありません。そして10年後に投資額以上を回収するという計画をベンチャーキャピタルが立てているのであれば、コモンウェルス・フュージョン・システムズが現在投資を受けている額=この企業の現時点での価値というのは、2600億円で妥当と考えられます。

核融合ベンチャーへの投資判断 デューデリジェンスとは

利益の見込みと、それによって投資額が決まれば、あとはその核融合ベンチャーに本当に投資するかどうかを最終的には判断する必要があります。

一般的には、デューデリジェンス※という投資判断のためのレビューが行われます。

デューデリジェンスの行われ方

デューデリジェンスは、次のような観点から行われます。

- 事業・商品の魅力度・インパクト

- 市場性(ニーズの強さ,市場規模)

- 競争優位性(特許,技術,製品)

- 実現リアリティ(製品化・量産・営業)

- 経営力・実行力・チーム

- 事業計画

- 投資のリスクリターン(儲かるかどうか)

特に、④実現のリアリティに関しては、

- 核融合反応が実現できるか

- 核融合反応エネルギーの取り出しができるか

の2面で検討します。

例えば、トカマク型核融合炉の方式の場合、核融合反応を実際に起こす実験も既に行われており、「核融合反応を起こすこと」は既に達成されています。(ただ、ITERでこれから実験がなされる予定の「核融合反応を起こしているプラズマを制御できるか」という課題は実証できておらず残っている。)

一方、「核融合エネルギーの取り出し」に関しては、まだ世界でも行われた例がありません。特に、核融合反応時に発生する強烈な中性子負荷に炉心材料が耐えられるかなど、炉工学的な課題は残っていることは認識されます。

また、世界のベンチャーでは、トカマク型方式ではない多様な核融合の方式が検討されています。詳細は割愛するものの、それぞれの核融合方式によって技術進展の段階が異なる点も、ベンチャーキャピタルはなるべく把握して投資判断をします。

このようなデューデリジェンスの結果を踏まえて、総合的に投資をするかどうかを判断しているのです。

まとめ

この記事では、核融合ベンチャーへの投資が行われる理由について解説しました。

結論としては、デューデリジェンスにより、具体的にどれだけの利益が得られそうか、そして技術的な実現可能性も判断した上で、投資をしているというのが実態でした。言われれば当然なのですが、特に技術的な実現可能性については専門家の意見も取り入れながら投資判断するようです。

また、核融合ベンチャーへの投資額については、将来的な核融合による電力産業の規模をベースにする。そして、そのベンチャー企業の成長率を予測して割り戻す。さらに、出資する企業の事業が成功する確率や、企業価値が将来どのくらい上がりそうかという(儲けられるかどうかの)期待値などから、投資額を決定するのです。

なお今回は、投資という元研究者の私には慣れない領域の紹介でしたので、もし、筆者の認識などが間違っているところがあれば、ページ最下部のコメント欄でコメント頂けますと幸いです。

コメント